Comment les agents économiques se financent-ils ?

Introduction :

Le développement des activités économiques nécessite la mobilisation de sommes d’argent importantes, notamment pour financer les investissements. Ces investissements sont essentiels pour développer les capacités de production et d’innovation des entreprises : si les entreprises n’ont pas assez d’épargne, elles ne peuvent pas financer leurs investissements ce qui réduit la capacité de croissance de l’ensemble de l’économie. Dans ce cas, les entreprises doivent trouver un autre agent qui dispose de l’épargne dont elles ont besoin, et il faut également que ces agents acceptent de leur donner cette épargne contre une certaine contrepartie.

Ce cours nous permettra d’étudier d’abord les différents modes de financement d’une manière générale. Puis, nous nous intéresserons plus particulièrement au financement direct.

Les différents modes de financement

Les différents modes de financement

Pour financer un investissement, comme par exemple construire une nouvelle usine ou acheter une maison pour un ménage, l’agent économique peut utiliser sa propre épargne. Si l’épargne permet de financer l’investissement, on considère que l’agent s’autofinance et on parle alors de financement par autofinancement.

Épargne :

Pour un ménage l’épargne représente la différence entre le revenu disponible et la consommation qu’il réalise :

Épargne des ménages $=$ Revenu disponible $-$ Consommation

Pour une entreprise l’épargne est la différence entre l’excédent brut d’exploitation et les intérêts nets, les dividendes et les impôts sur les sociétés :

Épargne des entreprises $=$ Excédent brut d’exploitation $-$ Intérêts nets $-$ Dividendes $-$ Impôts sur les sociétés

Le rôle du système financier

Le rôle du système financier

En fonction de la différence entre l’épargne de l’agent et le montant de ses investissements, deux catégories d’agents peuvent être différenciées.

- Les agents à capacité de financement : leur épargne est supérieure à leurs investissements.

- Les agents à besoin de financement : leurs investissements sont supérieurs à leur épargne.

Les agents qui ont une capacité de financement offrent leurs capitaux et les agents qui ont un besoin de financement demandent des capitaux.

Système financier :

Le système financier désigne l’ensemble des institutions, règles et pratiques qui permettent de mettre en relation les agents qui ont une capacité de financement et ceux qui ont un besoin de financement. Parmi les institutions, on trouve les banques et les marchés de capitaux.

Entre les différents secteurs institutionnels, les ménages disposent globalement d’une capacité à financement, alors que les entreprises et les administrations ont un besoin de financement.

Ainsi, la catégorie « ménage » regroupe les agents dont la fonction principale est de consommer des biens et services.

Le financement de l’activité économique

Le financement de l’activité économique

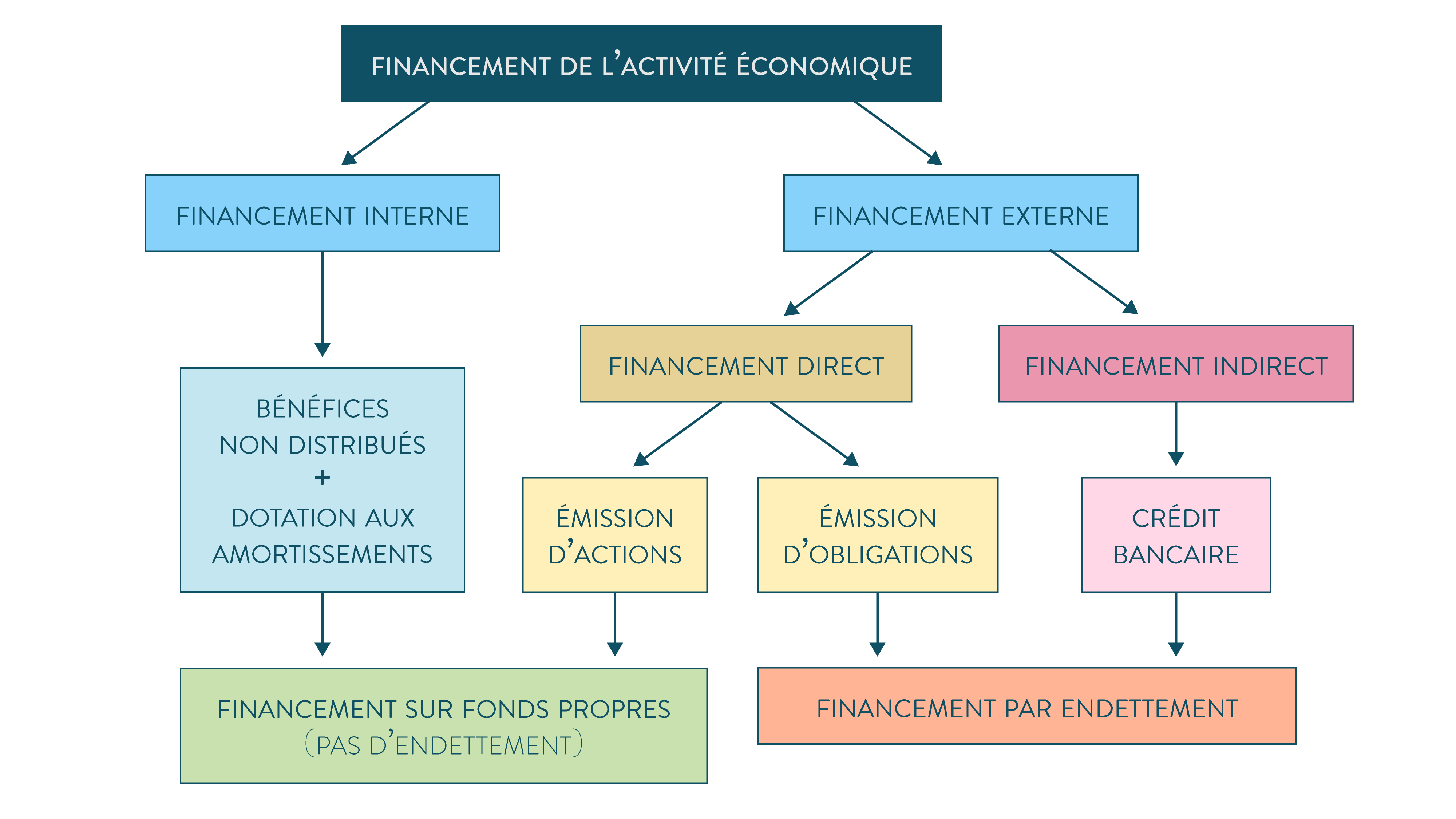

Pour financer son activité économique, un agent économique peut recourir à un financement interne ou à un financement externe.

Financement interne :

Le financement interne représente un autofinancement, c’est-à-dire la situation dans laquelle l’investissement est financé par l’épargne de l’agent. Pour l’entreprise l’épargne est constituée par les bénéfices non distribués et les dotations aux amortissements.

Dotations aux amortissements :

Les dotations aux amortissements sont les sommes mises de côté tous les ans par les entreprises pour financer le remplacement de leur capital fixe.

Dans cette situation, l’agent économique finance son activité sur ses fonds propres et n’a pas recours à l’endettement. C’est donc un financement interne.

Lorsque l’agent économique ne dispose pas d’une épargne suffisante pour financer ses investissements, il doit demander cet argent à un agent externe. Dans cette situation le financement de l’activité se fait de manière externe.

Le système financier permet la mise en relation des agents qui ont un besoin de financement avec des agents qui ont une capacité de financement.

Cette mise en relation peut être :

- directe : l’agent qui a une capacité de financement fournit en capitaux l’agent qui a besoin de financement ;

- indirecte : un intermédiaire récolte les capitaux nécessaires auprès des agents à capacité de financement pour les mettre à disposition des agents qui en ont besoin. Le crédit bancaire est un exemple de financement indirect et suppose pour l’agent économique un endettement.

Deux outils peuvent être utilisés dans le financement direct :

- l’émission de titres de propriété de la part de l’agent qui a un besoin de financement : dans ce cas l’agent émet des actions, qui représentent une partie de son capital social, et un autre agent achète ces actions. Cette vente d’actions permet à l’entreprise d’augmenter ses fonds propres et donc de réaliser ses investissements. L’avantage pour l’entreprise émettrice est qu’elle n’a pas recours à l’endettement et ne devra donc pas rendre cet argent ;

- l’émission d’obligations : les obligations représentent un titre de créance à long terme qu’une entreprise ou l’État peuvent émettre. L’émetteur de l’obligation est l’emprunteur, et le souscripteur le créancier. Dans cette situation, l’agent émetteur s’endette, et devra donc rendre le montant emprunté plus les intérêts associés à cette créance.

Le financement direct

Le financement direct

Le financement direct d’un agent peut se faire sur le marché financier ou sur le marché monétaire. Sur le marché monétaire sont échangées des dettes à court terme, c’est-à-dire dont l’échéance est inférieure à deux ans. Le marché monétaire permet le financement interbancaire et, depuis 1985, les entreprises peuvent y avoir accès également. Sur ce marché sont échangés des titres de créance négociables (TCN), comme par exemple les bons du Trésor négociables qui sont émis par le Trésor Public qui gère la dette de l’État.

Le financement direct consiste en l’émission d’actions ou d’obligations de la part des entreprises. Les administrations peuvent seulement émettre des obligations.

Action :

Les actions constituent un titre de propriété sur une partie du capital social de l’entreprise. L’achat d’une action permet à l’acheteur d’obtenir une partie du bénéfice que l’entreprise décide de distribuer. L’acheteur reçoit des dividendes qui varient en fonction du bénéfice de l’entreprise et de la part qui est redistribuée par l’entreprise entre les actionnaires. De plus, le détenteur d’une action peut participer aux assemblées générales de l’entreprise et à un droit de vote lors de celle-ci.

Ainsi, si une entreprise dispose d’un capital social de 10 000 000 € qui est réparti en 50 000 actions, chaque action a une valeur nominale de 200 € (capital social/nombre d’actions). La valeur nominale est la valeur du titre fixée lors de son émission. Si l’entreprise distribue en fin d’année 500 000 € aux actionnaires, chacun d’entre eux recevra 10 € par action détenue. Si un individu détient 20 % du capital social, il recevra donc 100 000 € (pour 10 000 actions).

Obligation :

Une obligation est un titre de créance émis par un agent économique ; elle indique quel est le montant de la créance due par l’agent émetteur, la date à laquelle l’argent sera rendu à l’acheteur et le taux d’intérêt qui sera payé par l’émetteur. L’acheteur d’une obligation reçoit un taux d’intérêt fixé en pourcentage de la valeur nominale de l’obligation. Dans le cas des obligations, le revenu est fixe pour l’acheteur.

Prenons un exemple : un individu achète une obligation dont la valeur nominale est de 1 000 €, la durée de vie de deux ans et l’intérêt de 10 %. La première année, il recevra les intérêts seulement, soit 100 €, et la deuxième année, il recevra les intérêts plus la valeur de l’obligation, car celle-ci est arrivée à échéance. Il recevra donc 1 100 €.

L’émission d’actions et d’obligations nouvelles se réalise sur le marché primaire. Sur ce marché, l’émetteur fixe la valeur nominale du titre qu’il souhaite « vendre ». Cependant, si le prix fixé est trop important, l’émetteur ne pourra pas recevoir l’ensemble des fonds dont il a besoin, car la demande pour son titre sera faible.

Après avoir acheté ces titres, les propriétaires peuvent les échanger sur le marché secondaire, c’est-à-dire les échanger en bourse.

Bourse :

La Bourse est le lieu de revente d’actions et obligations déjà émises, il s’agit d’un marché financier.

Sur le marché secondaire, le prix peut varier en fonction de l’offre et de la demande : si la demande baisse par rapport à l’offre, le prix du titre baissera. Le prix fixé en bourse pour ces titres permet à l’entreprise de déterminer la valeur de l’entreprise selon les investisseurs. Le prix permet également de déterminer la valeur nominale lors de l’émission de nouveaux titres.

Le prix des titres dépend des anticipations que les investisseurs font sur l’avenir. Ces anticipations se font dans une certaine incertitude, car il est difficile de savoir quelle sera l’évolution exacte d’une entreprise. De plus, les anticipations sont autoréalisatrices, c’est-à-dire que, si tous les investisseurs anticipent une baisse, la demande baisse, et donc le prix baisse. Cela crée une instabilité des marchés financiers, car les cours des titres peuvent évoluer très rapidement à la hausse ou à la baisse.

Conclusion :

Les entreprises ont un besoin de financement car leur épargne ne permet pas de couvrir tous leurs investissements. Cette situation les oblige à rechercher des personnes qui ont une épargne et souhaitent l’investir. La rencontre entre les différents agents se fait sur le marché financier ou sur le marché monétaire. Le financement direct consiste en l’émission d’actions ou d’obligations sur le marché primaire, qui peuvent ensuite être revendues sur le marché secondaire.