Comment la monnaie est-elle créée ?

Introduction :

Le pouvoir de création monétaire est généralement attaché à la banque centrale. En effet, on a tendance à penser que la monnaie se crée lorsque la banque centrale imprime des billets de banque. Cependant, afin de permettre le financement de l’économie, les banques commerciales se sont vues attribuer un pouvoir autonome de création monétaire. Ce pouvoir est encadré par la banque centrale, et nous verrons dans ce cours quelles sont ses fonctions et son rôle dans la régulation de l’activité économique.

Le pouvoir de création monétaire par les banques

Le pouvoir de création monétaire par les banques

Les banques commerciales, ou banques de second rang, ont un pouvoir autonome de création monétaire : elles créent de la monnaie scripturale, constituée par les dépôts à vue des agents économiques dans les banques. Cependant, ce pouvoir est limité par les règles imposées par les banques centrales.

Les sources de la création monétaire

Les sources de la création monétaire

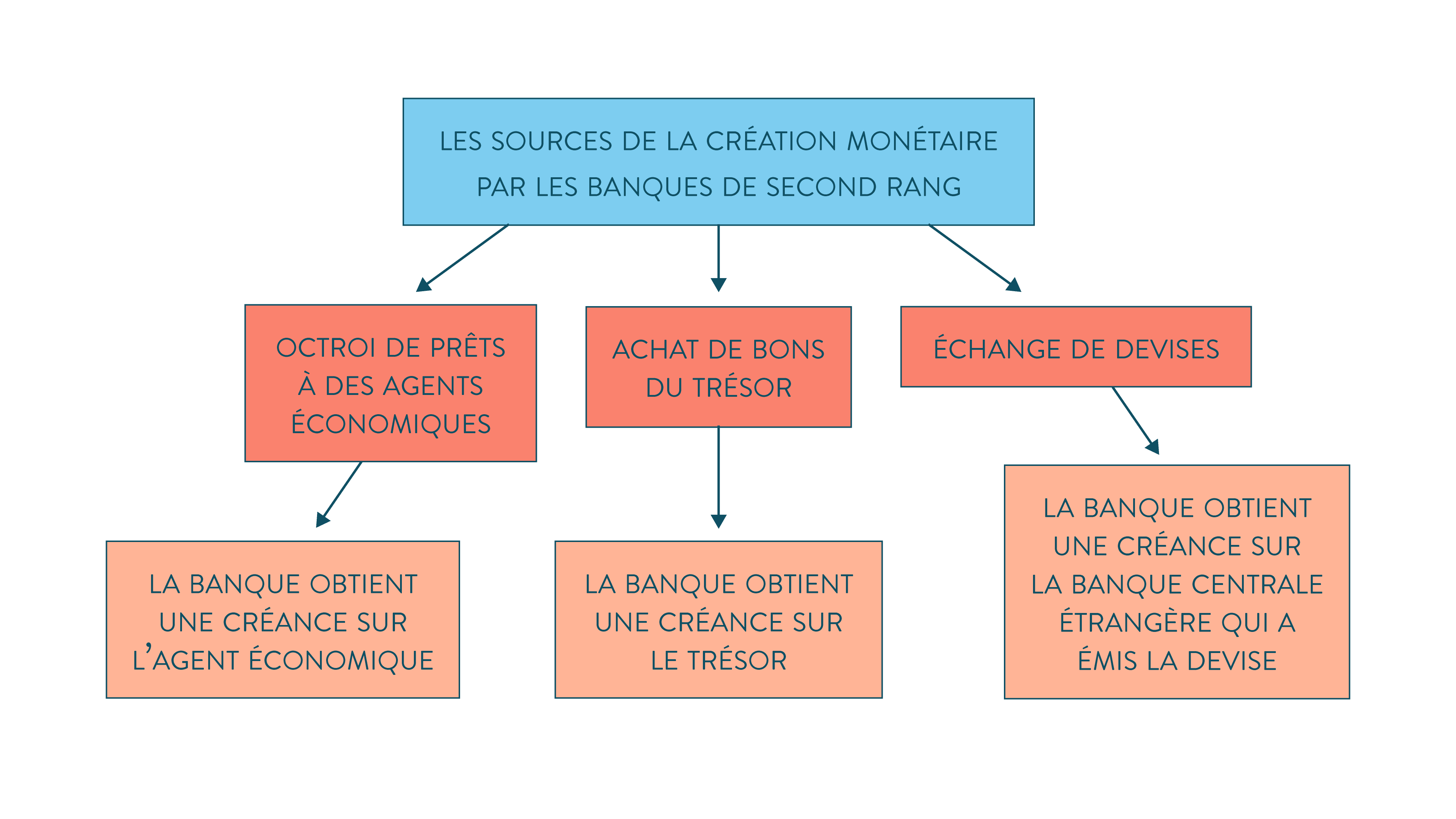

Les banques créent de la monnaie scripturale lorsqu’elles accordent un crédit aux ménages et aux entreprises ou lorsqu’elles achètent un titre, comme par exemple un bon du Trésor.

Lorsqu’une banque accorde un crédit elle va inscrire le montant à son actif, car c’est un titre qu’elle possède et qui lui rapportera un intérêt. Ce crédit accordé sera crédité sur le compte du client, et représente donc en même temps une créance pour la banque, puisque le client peut à tout moment utiliser l’argent sur son compte pour régler ses achats ou investissements.

| Bilan de la banque | |

| Actif | Passif |

| Crédit : 1 000 € | Dépôt : 1 000 € |

Dans cette situation, on considère que la banque monétarise des actifs, c’est-à-dire qu’elle transforme un actif non monétaire en argent.

Lorsque le client rembourse le crédit ou lorsque le titre acheté arrive à échéance il y a une destruction de monnaie.

Ensuite, la banque peut créer de la monnaie lorsqu’un client lui demande de convertir une devise dans sa propre monnaie. Dans ce cas la banque crédite le compte du client de la somme en euros et reçoit l’équivalent dans la devise étrangère. La devise est une créance que la banque détient sur la banque centrale qui a émis la devise.

Les limites de la création monétaire

Les limites de la création monétaire

La principale limite à la création monétaire de la part des banques commerciales est la suivante : elles doivent garder une certaine somme d’argent disponible à tout moment.

Ces sommes ne peuvent pas être prêtées et limitent donc la quantité d’argent qui peut être créée. Trois raisons limitent l’action des banques de second rang.

- Une fois le crédit accordé, il est dépensé et peut se retrouver sur le compte d’une autre banque. La banque va donc devoir transférer ce crédit vers une autre banque, ce qui réduit ses liquidités. En effet, lorsqu’un individu achète un bien avec l’argent du crédit, le vendeur se voit crédité de la somme correspondant à cet achat. Or, la banque du vendeur et celle de l’acheteur peuvent ne pas être la même.

- La banque doit conserver suffisamment de billets et de pièces pour satisfaire les demandes de retrait de ses clients.

- La banque centrale oblige les banques de second rang à détenir un certain montant de monnaie sous forme de réserves.

Ainsi, si une banque reçoit de ses clients des dépôts de 10 000 € et que les réserves qu’elle doit détenir correspondent à 20 % de son passif, cela signifie qu’elle a un pouvoir de création monétaire de 40 000 € de monnaie scripturale.

|

Actif |

Passif |

| Billets déposés : 10 000 € | Dépôts : 50 000 € (billets + prêts) |

| Prêts accordés : 40 000 € | |

| Total : 50 000 € | Total : 50 000 € |

Plus le taux de réserve est faible, plus le pouvoir de création monétaire est grand.

Les fonctions des banques centrales

Les fonctions des banques centrales

Les fonctions principales des banques centrales

Les fonctions principales des banques centrales

Les banques centrales ont le monopole de l’émission de monnaie fiduciaire et alimentent les banques de second rang en liquidités. Les banques centrales gèrent également les réserves de change.

Réserves de change :

Les réserves de change sont les actifs détenus par la banque centrale en monnaie étrangère et en or.

Les banques centrales mènent la politique monétaire du pays. Elles jouissent, en raison de leur statut, d’une grande indépendance par rapport aux gouvernements dans l’exercice de cette compétence.

Politique monétaire :

La politique monétaire représente les moyens mis en œuvre pour influer sur l’activité économique au travers de l’offre de monnaie.

L’indépendance des banques centrales est une nécessité pour pouvoir garantir la crédibilité de la politique monétaire aux yeux des agents économiques. Cependant, bien qu’indépendantes, les banques centrales doivent rendre des comptes aux gouvernements.

Ainsi, pour la Banque centrale américaine, le Congrès peut changer son mandat, c’est-à-dire l’étendue de ses pouvoirs, si son action ne correspond pas à ce qui est attendu.

Pour la Banque centrale européenne, l’obligation de rendre des comptes est très limitée étant donné que le Parlement ne peut pas la sanctionner ni changer son mandat.

Selon les banques centrales, ce pouvoir peut avoir différents objectifs :

- Banque centrale européenne (BCE) : l’objectif de la politique monétaire mise en œuvre par la BCE est la stabilité des prix, c’est-à-dire que l’inflation doit être maitrisée autour de 2 %. La BCE peut, au travers de sa politique monétaire agir également sur l’emploi si cela n’a pas d’effet sur la stabilité des prix.

- Banque centrale américaine (Fed) : la mise en œuvre de la politique monétaire de la Fed répond à trois objectifs : le niveau de chômage, la stabilité des prix et des taux d’intérêt à long terme modérés.

La fonction de création monétaire

La fonction de création monétaire

Les banques centrales créent de la monnaie fiduciaire lorsqu’elles achètent des titres aux banques de second rang qui ont besoin de liquidités ou lorsqu’elles acquièrent un titre de créance sur le Trésor public. Dans cette situation la banque centrale va détenir une créance sur l’économie ou sur le Trésor. Les banques centrales créent également de la monnaie lorsqu’elles acquièrent des devises. Dans ce cas, la banque centrale détient une créance sur l’extérieur.

L’intervention sur le marché monétaire

L’intervention sur le marché monétaire

L’intervention des banques centrales sur le marché interbancaire a un effet sur l’économie. Le marché interbancaire est le lieu où les banques de second rang s’échangent des liquidités et des titres de créance.

Lorsque les banques de second rang ne peuvent obtenir suffisamment de liquidités, elles peuvent les demander à la banque centrale qui va acheter des titres sur le marché et payer en monnaie fiduciaire, ce qui entraîne une création monétaire.

Les banques centrales peuvent mener une politique monétaire expansive, visant à augmenter la quantité de monnaie en circulation, ou une politique monétaire restrictive, visant à réduire la quantité de monnaie en circulation.

Lorsque la banque centrale met en œuvre une politique monétaire expansive, elle va acheter des titres sur le marché interbancaire. En augmentant la demande pour ces titres, leur prix augmente. Cela incite les banques de second rang à vendre leurs titres, et elles obtiennent ainsi de la monnaie fiduciaire. Étant donnée qu’il y a plus de liquidité sur le marché monétaire, le taux d’intérêt diminue (plus d’offre que de demande). La diminution de ce taux d’intérêt va se transférer au taux d’intérêt que proposent les banques pour les crédits qu’elles octroient, ce qui pousse les individus à demander plus de crédits, augmentant ainsi la masse monétaire en circulation.

Les banques centrales et la régulation de l’activité économique

Les banques centrales et la régulation de l’activité économique

Deux visions théoriques s’opposent en matière de politique monétaire : l’école monétariste et la vision keynésienne.

- L’école monétariste : pour ces économistes la monnaie n’a pas d’effet sur la croissance et l’inflation résulte d’un excès de création monétaire. Pour ce courant de la pensée économique, l’inflation réduit le pouvoir d’achat des ménages et réduit les exportations. En conséquence, le rôle des banques centrales est de limiter l’inflation en limitant la création monétaire au travers de taux d’intérêt élevés. Cette vision est appliquée par la BCE. Cependant, cette politique peut conduire à une croissance faible et un chômage élevé.

- Keynes : la monnaie influe sur la croissance au travers des taux d’intérêt. En baissant les taux d’intérêt, la banque centrale favorise les emprunts ce qui stimule la consommation et l’investissement et augmente la croissance. Cette vision est appliquée par la Fed, qui a pour objectifs fixés par sa politique monétaire la lutte contre l’inflation et le soutien à la croissance au travers de la lutte contre le chômage. Cependant, une politique de taux bas peut encourager la formation de bulles spéculatives.

Lors de la crise de 2008, l’incertitude à propos des actifs détenus par les différentes banques a conduit à une défaillance généralisée sur le marché interbancaire. Cela a conduit les banques centrales à intervenir sur ce marché pour éviter une crise de liquidités entre les banques, ce qui aurait stoppé les crédits vers les agents économiques. L’intervention de la BCE a eu pour objectif de trouver une solution à deux problèmes majeurs.

- Le problème des dettes publiques : en raison de la crise et de l’intervention des États pour sauver les banques, certains États ont vu leur dette exploser ainsi que le taux d’intérêt pour cette dette. Pour réduire la charge de la dette, la BCE a lancée le programme OMT (Outright Monetary Transactions) qui consiste dans le rachat, sur le marché secondaire, de titres publics des États de la zone euro sous condition que la politique économique de ces États soit placée sous surveillance internationale. Ce programme a été utilisé par exemple pour la Grèce et le Portugal. Au travers de son action, l’intérêt sur la dette de ces États a baissé.

- Le problème de l’inflation : en raison de l’augmentation du chômage et de la baisse de la consommation et des investissements, les prix n’augmentent plus dans la zone euro. Pour réactiver l’économie la BCE a baissé le taux directeur afin de réduire le taux d’intérêt demandé par les banques de second rang lorsqu’elles prêtent aux agents économiques. Cette mesure n’a pas permis d’atteindre les objectifs attendus. En effet, bien que le taux de refinancement soit plus bas, les banques peuvent ne pas répercuter la baisse sur le taux d’intérêts des crédits qu’elles octroient. De plus, même si le taux des crédits baisse, les agents économiques ne demanderont pas de crédits pour investir si la situation économique s’avère trop incertaine : ils préfèreront alors reporter leurs achats en attendant que les prix baissent..

Les différentes crises, et notamment celle de 2008, ont montré que les banques centrales jouent un rôle important dans la stabilité du système financier. Elles agissent en tant que prêteur en dernier ressort lorsque les banques se trouvent en difficultés et ne peuvent obtenir les liquidités nécessaires. L’intervention des banques centrales a permis d’éviter un effondrement du système bancaire, ce qui constitue un risque systémique, c’est-à-dire que cet évènement aurait eu une répercussion sur l’ensemble du système financier et sur l’économie réelle.

La crise de 2008 montre, en plus, que les banques centrales devraient intégrer dans leur politique monétaire un objectif visant à la stabilité financière, c’est-à-dire qu’elles devraient prendre en compte l’évolution des actifs financiers et immobiliers. En intégrant cet objectif à leur politique, elles pourraient prévenir une nouvelle crise financière systémique.

Conclusion :

Le pouvoir de création monétaire dépend des banques commerciales et de la politique monétaire menée par les banques centrales. Celles-ci jouent un rôle majeur dans les économies contemporaines étant donné que leur politique peut avoir une influence sur la croissance, le niveau de chômage et l’inflation. De plus, la crise de 2008 a montré qu’elles peuvent jouer un rôle de stabilisation des marchés, notamment en ce qui concerne la charge de la dette publique. Malheureusement, l’intervention de la BCE n’a pas encore atteint les objectifs en matière d’inflation et de croissance.

La crise de 2008 a également montré que leur rôle doit évoluer pour inclure la stabilité financière comme objectif de leur politique monétaire.